Le greenwashing dans la finance, qu’est-ce que c’est ?

Définition

Selon la définition donnée par l’ESMA (Autorité européenne des marchés financiers) en juin 2023, le greenwashing se définit comme une pratique dans laquelle les déclarations, les actions ou les communications liées au développement durable ne reflètent pas clairement et équitablement le profil de développement durable sous-jacent d'une entité, d'un produit financier ou d'un service financier. Cette pratique peut induire en erreur les consommateurs, les investisseurs ou d'autres acteurs du marché.

Si la plupart des institutions financières ont des engagements écologiques, notamment sur le climat, il est important de rester vigilants quant à l’adéquation entre les engagements et la réalité, notamment en matière de propositions de produits financiers auprès des épargnants.

Pour savoir si les produits financiers qui vous sont proposés ont un intérêt environnemental, vérifiez la présence de labels et leur classification dans la règlementation européenne qui catégorise les fonds en fonction de caractéristiques sociales et environnementales.

A noter que les labels français et la règlementation européenne sont en cours d'évolution, notamment en lien avec des exigences croissantes en matière environnementale et sociale ainsi que pour une meilleure lisibilité des produits financiers.

Des labels français pour se repérer

Certains produits financiers sont labellisés, certifiés par des tiers indépendants.

Il existe plusieurs labels français qui disposent chacun de leurs propres caractéristiques, garanties (et non garanties) et gouvernance :

Le label ISR

Le label ISR (Investissement Socialement Responsable) vise à appliquer à l’investissement les principes du développement durable.

Ainsi, le choix d’un investissement ne sera pas uniquement dicté par des considérations financières de court terme mais prendra également en compte des critères extra-financiers, comme le respect de l’environnement, le bien-être des salariés dans l’entreprise ou la bonne gouvernance au sein de cette dernière. Une refonte du label est en cours pour augmenter son niveau d’exigence, en y intégrant, entre autres, une sélectivité renforcée ainsi que des exclusions obligatoires.

Le label Greenfin

Le label Greenfin a pour objectif de mobiliser une partie de l’épargne au bénéfice de la transition énergétique et écologique. Il garantit la qualité verte des fonds d’investissement et a pour particularité d’exclure les fonds qui investissent dans des entreprises opérant dans les secteurs défavorables à l’environnement (charbon, pétrole, etc.).

Le label Finansol

Le label Finansol a été créé pour distinguer les produits d’épargne solidaire des autres produits d’épargne. Il atteste que l’épargne contribue au financement d’activités génératrices d’utilité sociale et environnementale et repose sur des critères d’impact social et de transparence.

Label Financement participatif pour la croissance verte

Premier label public destiné au financement participatif, le label « Financement participatif pour la croissance verte » garantit la transparence et l’engagement des projets de financement participatif qui concourent à la transition énergétique et écologique dans les territoires et de réorienter ainsi les financements vers une économie bas carbone.

Le label Comité Intersyndical de l’Epargne Salariale (CIES) porte sur l’épargne salariale et est axé sur une forte exigence sociale (par exemple la qualité du dialogue sociale, la réduction des inégalités, la lutte contre la corruption et l’évasion fiscale, etc.) et environnementale (impact environnemental des activités).

Une classification européenne des fonds

Le règlement européen Sustainable Finance Disclosure (SFDR) a introduit un mécanisme de catégorisation pour les produits financiers couverts. Le concepteur d’un produit financier doit classer lui-même ce produit dans l’une des trois catégories :

Les fonds dits « article 9 »

Ils ont un objectif d’investissement durable.

Les fonds dits « article 8 »

Ils tiennent compte des caractéristiques environnementales ou sociales afin de limiter les mauvaises pratiques dans leurs investissements.

Les fonds dits « article 6 »

Ils n'ont pas d'objectif d’investissement durable et peuvent investir dans des entreprises ou secteurs non conformes aux critères ESG.

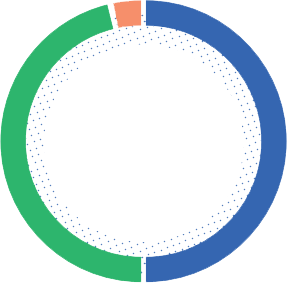

À noter qu’il existe aujourd’hui une faible proportion de fonds article 9, et que la moitié des fonds sont article 6 :

Répartition par type de fonds SFDR en France au 31/12/2021* :

« article 8 » : 896 Mds € 47 %

« article 9 » : 57 Mds € 3 %

« article 6 » : 954 Mds € 50 %

Source: *Source : Autorité des marchés financiers (AMF)

Les produits financiers couverts sont définis à l’article 2(12) du règlement SFDR : produits de retraite, PEPP (Plan de retraite privé européen), OPCVM (Organismes de placement collectif en valeurs mobilières), FIA (Fonds d’investissement alternatif), portefeuilles sous mandat de gestion et contrats d’assurance-vie soumis au règlement PRIIPs (« Packaged retail and insurance-based investment products »).